Investície sú motorom ekonomiky. Sú nevyhnutné pre udržanie dostatočných výrobných kapacít, inovačnej schopnosti a konkurencieschopnosti. Správa NBS týkajúca sa aktuálnych štrukturálnych výziev uvádza ako jednu z dôležitých aspektov zrýchlenie rastu produktivity, ktoré si vyžaduje prechod na ekonomiku založenú na inováciách.

Cieľom tejto analýzy je pozrieť sa hlbšie na štruktúru investícií, a najmä na ich financovanie. Bankové úvery financujú približne pätinu investícií podnikov do nárastu dlhodobých zdrojov. Dôležité je, že samotné podniky neuvádzajú, že by prekážkou investícií boli ťažkosti so získaním úverového financovania.

Kapacita výraznejšieho rastu úverovania investícií je relatívne obmedzená, priestor však existuje pri niektorých špecifických typoch podnikov. Obmedzené možnosti intenzívnejšieho úverovania investícií sú najmä na strane dopytu.

Miera úverovania investícií na Slovensku je porovnateľná ako v ostatných krajinách v regióne strednej a východnej EÚ. Podiel bankového financovania by sa mohol zvýšiť najmä pri financovaní menších investícií a investícií do iných typov majetku ako nehnuteľností.

Priestor na nárast podielu financovania je aj v zvýšení financovania nových firiem, ktoré doteraz nečerpali žiadne úvery, a teda nemajú vytvorený vzťah s bankou.

Na druhej strane, vzhľadom na vysoký podiel zahraničného vlastníctva čelia slovenské banky konkurencii zo strany zahraničných zdrojov financovania. Tie financujú podniky patriace do cezhraničných skupín prostredníctvom vnútroskupinového financovania.

Koľko sa investuje a aká je štruktúra investícií?

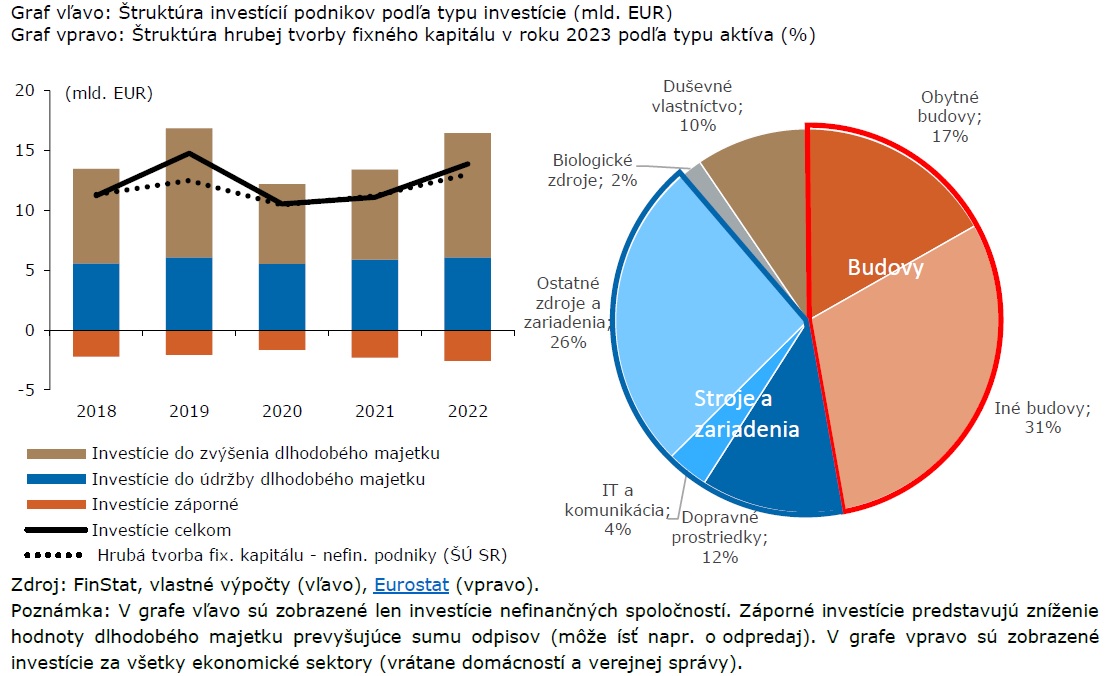

Investície (= hrubá tvorba fixného kapitálu) na Slovensku tvoria cca 20 % HDP. Tento podiel sa posledných 15 rokov príliš nemení. Z hľadiska ich štruktúry dominujú investície do budov a investície do strojov a zariadení.

V rokoch 2018 až 2023 bol podiel jednotlivých sektorov na celkovej hrubej tvorbe fixného kapitálu nasledujúci: podniky 63 %, domácnosti 19 %, verejná správa 16 % a finančné spoločnosti 2 % (zdroj: Eurostat, sektorové účty).

Podniky sa teda na celkových investíciách podieľajú takmer dvoma tretinami. Práve táto časť investícií je z hľadiska rozvoja ekonomiky kľúčová. Preto je dôležité analyzovať ju hlbšie, a to vrátane zdrojov ich financovania.

Priemerná ročná výška investícií zo strany podnikov bola v rokoch 2015 až 2021 na úrovni približne 11,1 mld. €. V nasledujúcich dvoch rokoch v dôsledku inflácie vzrástla a v roku 2023 dosiahla 15,5 mld. € (Eurostat, sektorové účty).

Časť investícií podnikov je však len udržiavacia. Keďže dlhodobý majetok postupne stráca svoju hodnotu (amortizácia), časť investičných prostriedkov sa musí vynaložiť na obnovenie jeho pôvodnej úrovne. Tieto prostriedky tvorili v rokoch 2018 až 2022 približne 40 % celkových investícií. Zostávajúcich 60 % predstavuje investície do samotného zvýšenia dlhodobého majetku. (Analýza však nezohľadňuje skutočnosť, že v dôsledku postupne rastúcich cien je na obnovu amortizovaného majetku potrebná vyššia suma.)

Z investícií do zvýšenia dlhodobého majetku tvoria najväčšiu časť investície do nehnuteľností (48 %). Investície do hnuteľného majetku predstavujú 28 % a investície do nehmotného majetku 9 %. Zostávajúcu časť (15 %) predstavujú zatiaľ neklasifikované položky (napr. účty obstarania).

Štruktúra investícií na Slovensku

Nezaostávame za inými krajinami?

Odpoveď závisí od uhla pohľadu. Pri pohľade „z helikoptéry“, t. j. na investície ako celok, sme približne na úrovni iných krajín nášho regiónu a dokonca aj celej EÚ. Za západnými krajinami zaostávame len veľmi mierne. Miera investícií slovenských podnikov (25 %) je dokonca mierne nad priemerom EÚ (23 % – údaje sú za rok 2022). To je dobrá správa.

Zlá správa príde, ak sa pozrieme hlbšie. Kým u nás investície do duševného vlastníctva tvoria cca 10 % všetkých investícií, mediánový podiel štátov severozápadnej časti EÚ (10 krajín) je viac ako dvojnásobný. Výraznejšie zaostávanie vidíme pri pohľade na investície v užšom vymedzení. Výdavky na výskum a vývoj sú v porovnaní so západnou EÚ len tretinové, ale mierne zaostávame aj za okolitými štátmi v našom regióne.

Ešte výraznejšie zaostávame v počte patentov, čo potvrdzuje aj index inovačnej výkonnosti krajín. Tento index zostavuje Európska komisia. Slovensko v ňom v r. 2024 dosiahlo 65,1 % priemeru EÚ, čo je 4. najhoršia priečka. Výrazne zaostávame najmä vo financovaní investícií, vrátane tzv. venture kapitálu.

Slovenské firmy nižšiu inovačnú aktivitu čiastočne kompenzujú nákupom technológií vyvinutých inými podnikmi. Podľa prieskumu takýto nákup licencovaných technológií využilo 29 % slovenských firiem, kým priemer EÚ je 17 %.

Aká je úloha bánk pri financovaní investícií?

Najvýznamnejšiu časť investícií (37 %) financujú podniky z vlastného vrecka. Ide o navýšenie vlastného imania zo strany majiteľov alebo prostredníctvom nerozdelených ziskov dosiahnutých v predchádzajúcich rokoch (spolu 33 % celkového financovania). Nákup dlhodobého majetku je zároveň možné financovať priamo nákupom z prostriedkov na účte alebo z iných finančných aktív (4 % financovania).

Dôležitým zdrojom financovania sú aj zdroje z vlastnej skupiny (18 %). Materské spoločnosti mnohých podnikov sú veľké zahraničné korporácie, ktoré sa dokážu výhodne financovať v zahraničí. Niektoré firmy navyše pôsobia v skupine, ktorej súčasťou je aj subjekt zameraný na získavanie zdrojov financovania pre ostatné podniky v skupine (napr. aj formou emisie dlhopisov).

Podiel bánk na financovaní investícií je 19 %. Prostredníctvom dlhodobých úverov od bánk financujú podniky cca 15 % nárastu svojho dlhodobého majetku. Ďalšie 4 % financujú cez krátkodobé úvery.

Iné dlhodobé zdroje tvoria ďalších cca 18 %. Z účtovného hľadiska sú ich súčasťou aj dotácie, tie sa však javia ako málo významné. Zostávajúcich 8 % financujú podniky z rôznych iných zdrojov, vrátane krátkodobých záväzkov z dodávateľsko-odberateľských vzťahov.

Rozdiely medzi podnikmi a odvetviami

Miera využívania zdrojov z bánk pri financovaní investícií sa medzi podnikmi výrazne líši. Hlavné faktory súvisiace s intenzívnejším využívaním bankových úverov sú nasledujúce:

- Veľkosť investícií: Čím sú investície väčšie, tým väčšie percento podnikov využíva na ich financovanie bankové úvery a rastie aj podiel tohto financovania na samotnej hodnote investícií. Vďaka tomu sa znižuje potreba financovania vlastnými zdrojmi. Financovanie väčších investícií prináša pre banky výnosy z rozsahu, preto je efektívnejšie. Konkurencia stláča cenu financovania.

- Predchádzajúca skúsenosť s úvermi: Firmy, ktoré čerpali úvery aj v minulosti, využívali bankové financovanie investícií výrazne intenzívnejšie. Pravdepodobne dokážu benefitovať zo vzťahu s bankou. Na druhej strane, banky viac financujú investície firiem, ktoré nie sú príliš zadlžené.

- Vek firmy: Novšie firmy financujú väčší podiel investícií prostredníctvom bankových úverov.

- Schopnosť generovať zisk: Podiel úverovania je vyšší v podnikoch, ktoré negenerujú zisk, keďže pre ne je náročnejšie financovať investície z vlastných zdrojov.

- Typ vlastníctva (domáce/zahraničné): Zahraničné vlastníctvo prispieva k nižšiemu podielu bankových úverov. Zahraničné podniky sa vo väčšej miere dokážu financovať v rámci svojej skupiny. Pre medzinárodné spoločnosti môže byť výhodnejšie financovať sa v zahraničí a následne distribuovať prostriedky v rámci skupiny.

- Typ dlhodobého majetku: Bankové financovanie sa intenzívnejšie využíva pri financovaní investícií do nehnuteľností v porovnaní s investíciami do hnuteľného majetku. Nehnuteľnosti môžu poslúžiť ako zábezpeka.

- Ekonomické odvetvie: Nižší podiel bankového financovania je v odvetviach služieb.

Možnosti rastu investičných úverov

Predchádzajúca analýza naznačuje skupiny firiem, v ktorých by mohla existovať kapacita pre zvýšenie financovania investícií zo strany bánk. Keďže celkové investície v pomere k HDP sú na porovnateľnej úrovni ako v iných krajinách EÚ, zvýšenie celkového objemu investícií by si vyžadovalo najmä vyššiu aktivitu v oblasti inovácií. Na ich financovanie sú však popri bankovom financovaní potrebné aj iné zdroje financovania – najmä tzv. venture kapitál a efektívny prístup k verejným zdrojom vrátane grantov EÚ.

Priestor existuje pri financovaní menších investícií a firiem, ktoré v minulosti bankové úvery nečerpali, príp. pri financovaní investícií do iných typov aktív, ako sú nehnuteľnosti.

Predchádzajúca analýza ukázala, že nižší podiel bankového financovania je aj pri ziskových firmách, firmách v zahraničnom vlastníctve a starších firmách. V týchto prípadoch však môže byť nižšia intenzita využívania bankového financovania skôr výsledkom nižšieho dopytu zo strany firiem a potenciál na jeho zvýšenie môže byť obmedzený.

Ani väčší dôraz na financovanie určitých segmentov by však výrazne nezvýšil tempo rastu podnikových úverov. Ak by sa napríklad podiel bankových úverov na financovaní investícií zvýšil z aktuálnych 19 % na 22,5 %, medziročné tempo rastu úverov podnikov by vzrástlo približne o 1 percentuálny bod. Do portfólia bánk by za päť rokov pribudla približne 1 mld. € úverov.

Banky nepredstavujú úzke hrdlo financovania investícií

Pre väčšinu firiem nie je problémom dostupnosť financovania. Podľa prieskumu EIB menej ako 7 % firiem malo ťažkosti s financovaním prostredníctvom úveru – úver bol zamietnutý, poskytnutý v nižšom ako požadovanom objeme alebo bol príliš drahý.

Tento záver potvrdzujú nezávisle aj ďalšie prieskumy medzi podnikmi organizované rôznymi inštitúciami:

- Ak sa pozrieme špecificky na financovanie inovácií, v prieskume Slovak Business Agency označilo neochotu bánk poskytnúť financovanie za hlavnú prekážku financovania menej ako 1 % malých a stredných podnikov. Tieto údaje sú konzistentné s prieskumom Svetovej banky, podľa ktorého bol úver zamietnutý 0,6 % podnikov.

- Na druhej strane, v širšom kontexte tento záver potvrdzujú aj údaje z prieskumu ECB o všeobecnej dostupnosti financovania (nielen pre účely investícií alebo inovácií). Väčšina firiem nemá problém získať požadované financovanie, a to ani v plnej výške. Podiel firiem, ktorým bol požadovaný úver zamietnutý alebo znížený, zostáva naďalej nízky. (Je však pravdou, že niektoré firmy, ktoré nezískali úver v minulosti, sa o to neskôr ani nepokúsili.)

Slovenské banky majú dostatok kapitálu a zdrojov na úverovanie podnikov. Problém je teda skôr na strane dopytu, mnohé podniky nemajú o financovanie záujem alebo ho považujú za príliš drahé (aj s ohľadom na očakávaný investičný výnos).

Podľa samotných podnikov sú hlavnými prekážkami inovačných aktivít vysoké náklady, nedostatok kvalifikovaných zamestnancov a neistota ohľadom dopytu zo strany trhu. Mnohé podniky sa obávajú, či inovácie prinesú dostatočné výsledky, ktoré budú schopné kompenzovať vynaložené náklady. V aktuálnom období sú obavy spojené aj s príliš vysokými nákladmi na energie.

Pavol Jurča, Ľuboš Perniš

Analytici finančnej stability, Národná banka Slovenska

(Analytický komentár č. 139, september 2024 – krátené)